7月11日给予润本股份(603193)买入评级。

盈利预测与投资建议。婴童护肤品类存在渗透率提升红利,润本公司小而美,适应性价比消费,Q3 基数较低,增速趋势较高。该机构预计公司24-26 年归母净利润分别为3.1、4.0、5.0 亿元,增速分别为37%、28%、25%,维持公司合理价值21.46 元/股的观点不变,维持“买入”评级。

风险提示。行业竞争加剧;品牌声誉风险;募投项目实施不及预期。

该股最近6个月获得机构19次买入评级、17次增持评级、3次跑赢行业评级、3次推荐评级、1次买入-A的投评级。

【09:43 共创草坪(605099):发布股权激励计划 彰显长期成长信心】

7月11日给予共创草坪(605099)买入评级。

盈利预测与投资评级

风险提示:

该股最近6个月获得机构8次买入评级、3次增持评级、3次跑赢行业评级、2次买入-A的投评级、1次强推评级、1次推荐评级、1次优于大市评级。

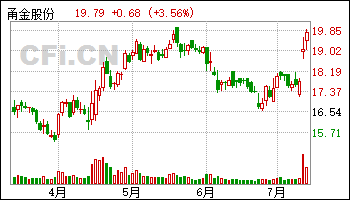

【09:43 甬金股份(603995):新增产能释放 24H1业绩同比增速超87%】

7月11日给予甬金股份(603995)买入评级。

盈利预测与投资建议:预计公司24-26 年EPS 为2.09/2.40/2.55 元/股,对应24 年7 月10 日收盘价,24-26 年PE 为9/8/8 倍。公司上市至今PE 均值为19 倍。公司盈利稳定性优于可比公司,同时结合历史估值水平以及未来成长性,参考可比公司2024 年Wind 一致预期PE估值,给予公司24 年PE 估值14 倍,对应合理价值为29.24 元/股,给予公司“买入”评级。

风险提示:公司新增产能建设不及预期;原材料价格波动超预期;市场需求增长不及预期。

该股最近6个月获得机构9次买入评级、3次增持评级、1次推荐评级。

【09:43 华友钴业(603799):镍资源开发进展顺利 24Q2业绩环比增长】

7月11日给予华友钴业(603799)买入评级。

盈利预测与投资建议:预计公司24-26 年EPS 为2.19/2.30/2.41 元/股,对应24 年7 月10 日收盘价,24-26 年PE 为11/10/10 倍。考虑公司全球布局、矿冶一体化长期优势明显,参考可比公司2024 年Wind一致预期PE 估值,给予公司24 年PE 估值15 倍,对应合理价值为32.86 元/股,给予公司“买入”评级。

风险提示:公司新增产能建设不及预期;原材料价格波动超预期;市场需求增长不及预期。

该股最近6个月获得机构8次买入评级、2次推荐评级、1次优于大市评级、1次增持评级、1次买入-A评级、1次跑赢行业评级。

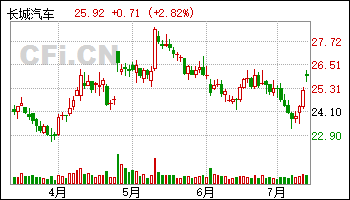

【09:43 长城汽车(601633):2024Q2业绩优异 出口&坦克驱动高增长】

7月11日给予长城汽车(601633)买入-A评级。

投资建议:维持“买入-A”评级。预计公司2024-2026 年归母净利润分别为130.7、177.1、201.3 亿元,对应当前市值PE 分别为16.5、12.2 和10.7 倍。

风险提示:新产品进展不及预期,新车型销量不及预期;行业价格战持续加剧等。

该股最近6个月获得机构48次买入评级、20次增持评级、12次推荐评级、7次买入-A评级、3次跑赢行业评级、1次强推评级、1次优于大市评级。

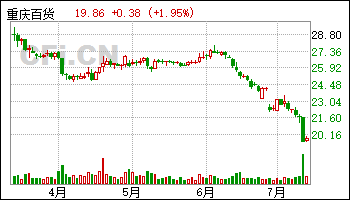

【09:43 重庆百货(600729):业绩短期承压 主业积极创新】

7月11日给予重庆百货(600729)买入评级。

盈利预测与投资建议。该机构预计重庆百货24-26 年归母净利润分别为13.9/15.0/16.2 元,同比增速分别为6.1%/7.8%/7.9%。公司业绩短期承压,但公司积极创新业态,有望提振经营能力,同时,马消业务在24H2 基数正常后将在财报层面体现业务实际增长。该机构给予公司24年归母净利润9x PE,对应合理价值28.00 元/股,维持“买入”评级。

风险提示。消费持续疲软,线下零售弱复苏;商圈流量下降,主力门店聚客能力弱化;消费金融监管政策趋严,马上消费金融业务受控等。

该股最近6个月获得机构20次买入评级、7次增持评级、3次跑赢行业评级、3次推荐评级。

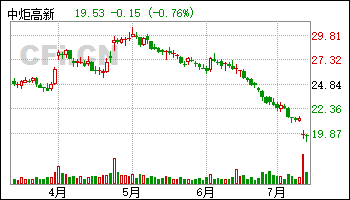

【09:33 中炬高新(600872):改革阵痛期 静待改革红利释放】

7月11日给予中炬高新(600872)买入评级。

盈利预测与投资评级:2024H1 公司业绩低于预期,暂不考虑土地剥离收益,该机构下调公司24-26 年收入预期至56/64/73 亿元(此前预期为58/68/80 亿元),同比+8%/+15%/+14%,下调24-26 年归母净利润预期至7.0/9.1/11.1 亿元( 此前预期为7.4/9.6/12.7 亿元), 同比-59%/+30%/+22%,其中美味鲜归母净利润分别为7.0/9.1/11.1 亿元,同比+25%/+30%/+22%。该机构预计公司归母净利润对应24-26 年PE 分别为22/17/14x,维持“买入”评级。

风险提示:原材料价格大幅上涨;行业竞争格局恶化;公司治理改善不及预期;食品安全问题

该股最近6个月获得机构45次买入评级、10次增持评级、4次强推评级、4次“买入”投资评级、3次买入-A的投评级、3次强烈推荐评级、3次推荐评级、2次优于大市评级、1次增持”评级、1次谨慎推荐评级。

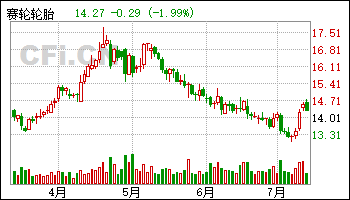

【09:28 赛轮轮胎(601058)公司简评报告:盈利同环比持续增长 新建产能放量可期】

7月11日给予赛轮轮胎(601058)买入评级。

投资建议:该机构预测2024年-2026年公司EPS分别为1.23元、1.42元和1.82元。对应PE(以2024年7月10日收盘价计算)分别为11.83倍、10.23倍和8.00倍。该机构看好公司海外产能扩张带来的业绩增量以及高研发支撑下的品牌力提升,维持“买入”评级。

风险提示:项目建设不及预期风险;原材料价格持续上涨及海运费反复上涨风险;下游需求不及预期风险。

该股最近6个月获得机构38次买入评级、5次跑赢行业评级、5次增持评级、4次强推评级、3次推荐评级、3次“买入”投资评级、2次优于大市评级、1次增持-B评级。

【09:23 东鹏饮料(605499):Q2业绩大幅超预期 成长势能强劲】

7月11日给予东鹏饮料(605499)买入评级。

看好大单品全国化及第二曲线潜力,该机构上调盈利预测,预计24-26 年EPS为7.32/9.53/12.10 元(前次6.55/8.19/10.00 元),给予其24 年36x PE,给予目标价263.53 元(前次235.80 元),维持“买入”评级。

风险提示:成本波动、竞争加剧、食品安全。

该股最近6个月获得机构48次买入评级、19次增持评级、8次推荐评级、3次优于大市评级、3次跑赢行业评级、3次强烈推荐评级、3次强推评级、3次“买入”投资评级、2次持有评级、2次买入-B评级、2次“买入“评级。

【09:23 森麒麟(002984):H1净利预增 摩洛哥项目落地在即】

7月11日给予森麒麟(002984)买入评级。

风险提示:新项目达产不及预期;下游需求不及预期。

该股最近6个月获得机构33次买入评级、7次增持评级、6次推荐评级、4次“买入”投资评级、3次优于大市评级、3次跑赢行业评级、3次强烈推荐评级、3次强推评级、1次买入-B评级。

【09:23 天山铝业(002532):成本稳定 铝价上涨 预计Q2业绩同比+161%】

7月11日给予天山铝业(002532)买入评级。

盈利预测与估值:考虑铝价及氧化铝价格变化,该机构调整公司盈利预测,预计公司2024-2026 年营业收入分别为337/354/384 亿元,归母净利润分别为42.4/45.3/48.7 亿元,同比+92%/+7%/+7%;EPS分别为0.91/0.97/1.05 元,对应当前股价PE 为9.55/8.95/8.32 倍。

风险提示:铝市场价格大幅下跌风险;政策限产风险;能源及原料价格大幅上涨风险;在建项目建设及达产进度不及预期风险;研究报告使用的数据及资料更新不及时风险。

该股最近6个月获得机构12次买入评级、6次推荐评级、2次优于大市评级、1次增持评级、1次买入-A评级。

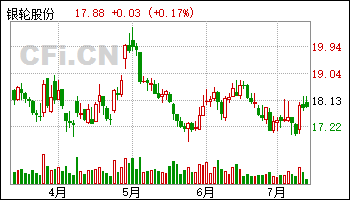

【09:23 银轮股份(002126):2024年H1归母净利润预告中值同比+44% 公司向上趋势持续兑现】

7月11日给予银轮股份(002126)买入评级。

盈利预测和投资评级在经营制度改革、海外业务盈利能力等正向因素影响下,公司业绩有望持续高增,该机构预计公司2024-2026年实现营业总收入137、169、198 亿元,同比增速为24%、23%、17%;实现归母净利润8.77、11.44、14.25 亿元,同比增速为43%、30%、25%;EPS 为1.06、1.38、1.72 元,对应当前股价的PE 估值分别为17、13、10 倍,维持“买入”评级。

风险提示原材料价格持续上涨;销量不及预期;新客户拓展不及预期;新工厂产能爬坡不及预期;海外市场拓展不及预期;新品研发进度不及预期。

该股最近6个月获得机构30次买入评级、4次增持评级、2次跑赢行业评级、1次强推评级、1次推荐评级。