8月13日给予贵州茅台(600519)强烈推荐评级。

公司盈利预测和评级:展望 24 年,公司上半年收入稳定增长给与市场较强的增长信心。去年11 月公司对飞天/五星进行调价,预计提价对销售收入贡献5-6%,加上非标产品投放继续增长,以及系列酒持续高增长,公司保持稳定增长可期。该机构预期2024 年公司实现销售收入同比增长14.4%,归母净利润增长14.22%,对应EPS 67.95 元,当前股价对应估值21 倍。考虑到茅台历史估值水平以及业绩增长的确定性,该机构给予目标估值30 倍,目标价2038元,给与“强烈推荐”评级。

风险提示:宏观消费恢复不及预期,市场竞争过于激烈,公司产品结构提升不及预期等。

该股最近6个月获得机构92次买入评级、10次增持评级、8次推荐评级、6次优于大市评级、6次强烈推荐评级、5次强推评级、4次买入-A评级、4次“买入”投资评级、3次跑赢行业评级。

【18:51 新洁能(605111)2024年半年报点评:24Q2业绩高增长 汽车+AI业务加速放量】

8月13日给予新洁能(605111)强推评级。

投资建议:公司产品结构正从MOSFET 向IGBT、第三代半导体等升级,应用领域加速向新能源车、光伏储能、AI 服务器等领域突破,未来业绩有望持续增长。考虑到公司新产品加速放量,产品结构改善带动毛利率提升,该机构将公司2024-2026 年归母净利润预测由4.32/5.33/6.60 亿元提升至4.72/5.84/7.10 亿元,对应EPS 为1.14/1.41/1.71 元。参考行业可比公司估值及自身业绩增速,该机构给予公司2024 年40 倍PE,对应目标价45.4 元/股,维持“强推”评级。

风险提示:行业景气不及预期;产品拓展不及预期;行业竞争加剧。

该股最近6个月获得机构11次买入评级、3次强推评级、2次推荐评级、1次跑赢行业评级、1次“买入”投资评级、1次“增持”投资评级。

【18:51 新洋丰(000902):业绩同比增长 产业链一体化优势有望增强】

8月13日给予新洋丰(000902)强烈推荐评级。

公司盈利预测及投资评级:公司是国内磷复肥行业龙头企业,凭借多年打造的一体化成本优势、渠道客户黏性和产品自主创新,构筑了稳固的经营护城河,近年来复合肥销量连续稳定增长;同时公司布局精细磷化工产业,打开长期发展空间。该机构维持对公司的盈利预测,2024~2026 年净利润分别为13.68、16.17和18.93 亿元,对应EPS 分别为1.07、1.26 和1.47 元,当前股价对应P/E值分别为11、9 和8 倍。维持“强烈推荐”评级。

风险提示:原料单质肥价格大幅波动;下游农产品价格大幅波动;新建产能投放进度不及预期。

该股最近6个月获得机构7次买入评级、5次增持评级、3次优于大市评级、3次强烈推荐评级、2次强推评级、2次跑赢行业评级。

【16:01 中炬高新(600872):Q2阶段性承压 调整优化改革痛点】

8月13日给予中炬高新(600872)强烈推荐评级。

投资建议:及时调整改革痛点,地产剥离稳推进,维持“强烈推荐”评级。

风险提示:需求下行、行业竞争阶段性加剧、改革短期波动等

该股最近6个月获得机构57次买入评级、12次增持评级、5次强推评级、4次“买入”投资评级、4次优于大市评级、3次强烈推荐评级、3次推荐评级、2次买入-A的投评级、1次增持”评级。

【12:11 英维克(002837):算力液冷收入翻倍 机房温控在手订单丰富】

8月13日给予英维克(002837)强烈推荐评级。

投资建议:平台型温控解决方案龙头,“机房+机柜+电子散热”三条成长曲线共振。公司2024-2026 年归母净利润分别为5.42 亿元、7.12 亿元、9.46亿元,对应 EPS 分别为0.73 元、0.96 元、1.28 元,对应PE 为29.6 倍、22.6 倍、17.0 倍,维持“强烈推荐”评级。

风险提示:原材料价格风险、产业竞争加剧风险、液冷技术进展不及预期。

该股最近6个月获得机构26次买入评级、13次增持评级、4次强烈推荐评级、3次推荐评级、2次优于大市评级、2次跑赢行业评级、1次增持-B评级、1次“买入”投资评级。

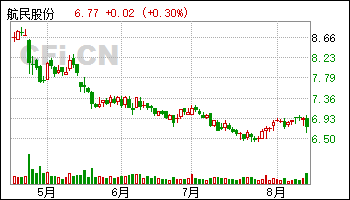

【12:11 航民股份(600987):印染业务稳中有增 黄金业务并表贡献增长】

8月13日给予航民股份(600987)强烈推荐评级。

盈利预测及投资建议:公司围绕印染+黄金双主业,继续推进纺织印染产业升级,提高市场地位与议价能力;做大做强黄金饰品产业,丰富产品品类,加强整合与协同。因为金价快速上涨导致黄金销售量下滑,公司黄金加工业务 收入不及预期,所以下修盈利预测。考虑到尚金缘并表影响,预计2024 年-2026 年公司收入规模分别为118.31 亿元、126.53 亿元、135.38 亿元,同比增速分别为22%、7%、7%。归母净利润分别为7.68 亿元、8.39 亿元、8.89亿元,同比增速分别为12%、9%、6%。当前市值对应24PE9.5X、25PE9X,维持强烈推荐评级。

风险提示:金价大幅波动风险;终端消费不及预期风险;纺织业订单不及预期风险等。

该股最近6个月获得机构3次强烈推荐评级、1次增持评级、1次买入评级。